Brevet Pajak – Bagi mereka yang bergelut dalam bidang keuangan terutama perpajakan, pasti tidak asing lagi dengan istilah brevet pajak. Brevet pajak ialah pelatihan perpajakan yang pada umumnya diselenggarakan oleh lembaga kursus yang ditempuh dalam beberapa tingkatan. Yakni dari tingkat dasar (Brevet A) sampai tingkat akhir (Brevet C). Oleh sebab itulah, kursus brevet pajak yang satu ini memang sangat cocok dan bermanfaat untuk para mahasiswa ekonomi maupun untuk mereka yang ingin berkarir dalam bidang keuangan.

Dengan mengikuti pelatihan tersebut, banyak manfaat bisa diperoleh. Setidaknya, sebagai wajib pajak, Anda akan memahai mengenai perpajakan sehingga nantinya Anda dapat menyusun rencana, laporan, dan juga perhitungan pajak untuk diri sendiri. Sementara itu, untuk para fresh graduate, sertifikat pelatihan tentu saja akan sangat berguna sebagai bekal untuk mendapatkan pekerjaan. Ilmu dan pengalaman yang diperoleh dari pelatihan pun juga akan menunjang karir ke depannya.

Sementara itu, bagi Anda yang telah memiliki posisi bagian keuangan perusahaan, tentu saja akan sangat mudah untuk memantau dan juga mengoreksi kinerja tim. Apabila ada kesalahan dalam keuangan dan juga pajak perusahaan, Anda bisa lebih mudah dalam memantau, mengoreksi, dan juga memperbaiki kendala tersebut. Bukan hanya itu, kursus brevet pajak juga bisa membantu Anda mempersiapkan Ujian Sertifikasi Konsultan Pajak (USKP), yakni ujian sertifikasi untuk jenjang profesi konsultan pajak. Bagi Anda yang mempunyai keinginan membuka praktek konsultan pajak, Anda wajib memiliki setifikasi ini.

Apa Saja Tingkatan Brevet Pajak?

Bukan hanya terbatas pada mereka yang bergelut dalam dunia keuangan, sebenarnya siapapun dan dengan pekerjaan apapun dapat mengikuti kursus tersebut. Tapi sebelumnya, Anda perlu terlebih dulu memahami tingkatan pelatihan supaya tujuan brevet pajak bisa tercapai dengan optimal.

Brevet Pajak A

Jenis pelatihan ini bisa dibilang merupakan tingkatan yang paling dasar. Materi yang akan dipelajari mulai dari ketentuan umum dan juga tata cara perpajakan sampai dengan beragam jenis pajak, seperti; Pajak Bumi dan Bangunan (PBB), Bea Perolehan Hak atas Tanah dan Bangunan (BPHTB) dan Pajak Penghasilan Pribadi (PPh). Para pemula memang sangat coock untuk mengikuti pelatihan ini, seperti mahasiswa ekonomi maupun masyarakat umum yang ingin belajar lebih jauh mengenai ilmu perpajakan. Entah itu nantinya akan dimanfaatkan untuk pribadi ataupun untuk bekal karir ke depannya.

Baca Juga: Prospek Kerja Lulusan Perpajakan yang Menjanjikan

Brevet Pajak B

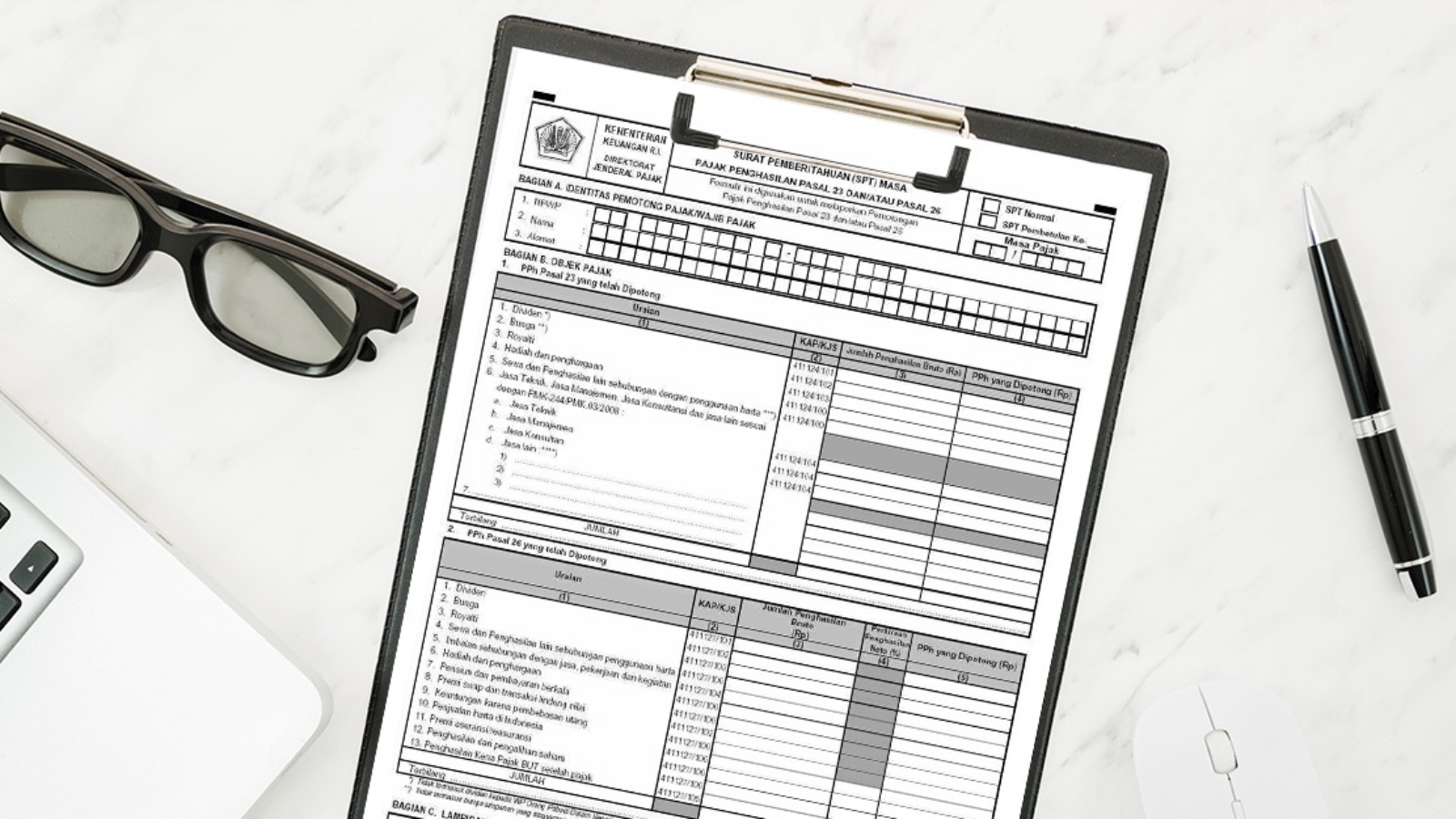

Bagi Anda yang sudah paham mengenai materi dasar perpajakan, kelas yang satu ini merupakan pilihan selanjutnya. Kursus Brevet Pajak B berisi materi tingkat menengah, misalnya ketentuan Perpajakan Badan atau Perusahaan yang termaktub didalam pasal 4 ayat (2), pasal 15, pasal 21, pasal 23, pasal 26, Pajak Pertambahan Nilai (PPN), Pajak Penghasilan (PPh) badan dan juga cara Pengisian Surat Pemberitahuan (SPT) PPN dan PPh secara elektronik.

Selain itu, Anda pun akan belajar mengenai akuntansi pajak, sehingga nantinya Anda bisa dengan mudah melakukan perhitungan pajak secara mandiri. Kelas yang satu ini sangat diperuntukkan untuk staf keuangan kantor atau perusahaan, terutama yang mengurusi tentang pajak supaya tidak terjadi kekeliruan saat membuat laporan pajak.

Brevet Pajak C

Sebagai tingkatan paling tinggi, materi yang akan dipelajari juga tergolong lebih luas dan juga mendalam. Diantarnya materi akuntansi pajak lanjutan sampai dengan pembahasan pajak internasional dan juga tax planning. Oleh sebab itu, untuk mengikuti tingkatan ini, perserta harus sudah lulus program Brevet A dan B, atau setidaknya lulus kuliah akuntansi/ekonomi.

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti brevet pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti brevet pajak dan menjadi Expert di bidang pajak.