Bagi para wajib pajak lebih baik mengikuti program seperti training pajak untuk memahami lebih dalam mengenai ketentuan perpajakan yang ada. Daripada nantinya ditemui berbagai kesalahan signifikan ketika mengelola perpajakan, hingga mengakibatkan tanda terkena sanksi pajak. Training pajak pastinya akan memberikan begitu banyak manfaat pada wajib pajak.

Ketika melakukan transaksi pembelian atau penyerahan barang kena pajak atau yang biasa disebut dengan BKP dan/ atau jasa kena pajak (JKP), maka atas transaksi ini akan dibebankan PPN atau Pajak Pertambahan Nilai terutang sesuai dengan kebijakan peraturan pajak yang berlaku. Sebelum disahkan UU HPP mengenai tarif PPN yang masih sebesar 10%.

Tetapi, mulai 1 April 2022 tarif Pajak Pertambahan Nilai berubah menjadi 11% dan wajib pajak pemungut Pajak Pertambahan Nilai, harus memuat PPN tersebut sesuai dengan ketentuan dan tarif yang berlaku. Sekaligus melakukan penyetoran pajak yang terutang pada negara. Pajak pertambahan nilai dibebankan pada transaksi di dalam daerah pabean, pemanfaatan barang kena pajak dan/atau jasa kena pajak dari luar daerah pabean baik dalam hal impor maupun ekspor.

Fasilitas Pajak Pertambahan Nilai

Menurut UU Nomor 42 tahun 2009, pasal 16b disebutkan bahwa pajak terutang tidak dibebankan sebagian atau seluruhnya maupun dibebaskan dari pemungutan pajak untuk aktivitas pada kawasan tertentu, maupun tempat tertentu di dalam daerah pabean, penyerahan barang kena pajak atau jasa kena pajak tertentu, pemanfaatan barang kena pajak tidak berwujud tertentu, impor barang kena pajak tertentu dari luar daerah pabean di dalam daerah pabe, serta pemanfaatan jasa kena pajak berwujud tertentu yang berasal dari luar daerah pabean dalam daerah pabean.

Pemerintah menyediakan fasilitas Pajak Pertambahan Nilai yang tidak dipungut pada Kawasan Berikat. Pada dasarnya, Kawasan Berikat merupakan kawasan atau tempat penimbunan Berikat yang diperuntukkan, sebagai upaya menimbun barang ekspor atau barang yang berasal dari tempat lainnya, dalam daerah pabean supaya digabungkan atau diolah sebelum diekspor atau diimpor untuk dipakai, sebagaimana yang telah dijelaskan pada PMK No. 131/PMK.04/2018 jo 65/PMK.04/2021 pasal 1 angka 5. Yang mana Kawasan Berikat ini seluruhnya berada di bawah pengawasan DJBC (Direktorat Jenderal Bea dan Cukai), juga termasuk dalam kawasan Pabean.

Baca Juga: Begini Hasil Survei Literasi Pajak Indonesia, Ternyata Masih Cenderung Rendah

Kawasan Berikat harus berada pada dua lokasi, yaitu yang pertama kawasan Industri.Kedua adalah kawasan budidaya yang sesuai seperti rencana tata ruang wilayah yang sudah diputuskan (Peraturan Menteri Keuangan Nomor 131/PMK.04/2018 pasal 4 ayat 1) paling sedikit 10.000 meter persegi dalam satu hamparan. Di samping itu, ditetapkan juga persyaratan pendirian Kawasan Berikat, antara lain:

- Berada pada lokasi yang bisa secara langsung dimasuki dari jalan umum dan bisa dilalui oleh kendaraan pengangkut peti kemas dan/atau sarana pengangkut peti kemas lain di air.

- Memiliki berbagai batas yang jelas berupa pembatas buatan maupun pembatas alam yang berupa pagar pembatas untuk memisahkannya dengan bangunan, tempat, maupun kawasan lainnya.

- Dipergunakan untuk melaksanakan aktivitas industri pengolahan bahan baku menjadi barang hasil produksi.

Penempatan tempat untuk kawasan, Berikat pemberian izin pengusaha Kawasan Berikat, pemberian izin penyelenggaraan Kawasan Berikat, merupakan dilimpahkan kewenangannya menjadi ditetapkan oleh kepala kantor wilayah maupun Kepala Kantor Pelayanan utama atas nama menteri.

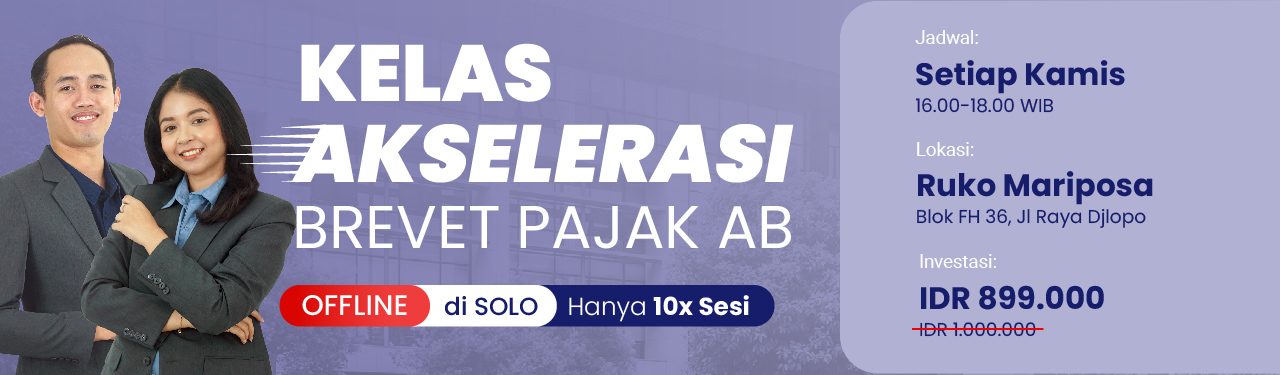

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti training pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti training pajak dan menjadi Expert di bidang pajak.