Pelatihan Pajak – Pajak royalti merupakan salah satu pajak yang harus Anda ketahui. Pajak ini dibayarkan bagi Anda yang mempunyai banyak karya misalnya desain atau model, musik, karya ilmiah, dan lain sebagainya. Untuk karya yang Anda hasilkan, Anda perlu mempunyai hak paten terlebih dahulu. Yang mana Anda perlu mempunyai hak paten terhadap karya yang Anda supaya karya tersebut tidak disalahgunakan orang lain.

Jenis-Jenis Royalti

Pada umumnya terdapat beberapa jenis royalti, diantaranya:

- Royalti paten, yakni royalti yang dibayarkan untuk pencipta karya produk. Pembayaran ini dilakukan jika ada pihak ketiga yang akan memakai paten produk yang dihasilkan tersebut.

- Royalti waralaba, yakni royalti yang dibayarkan terhadap penggunaan hak/kepemilikan waralaba. Yang mana hal waralaba tersebut identik dengan penggunaan nama cabang perusahaan

- Royalti pertunjukan, yakni royalti yang dibayarkan untuk penggunaan sebuah musik ataupun lagu dalam suatu film

- Royalti mineral ialah royalti yang dibayarkan atas penggunaan mineral oleh perusahaan ekstraksi, misalnya hasil ekstraksi dari pemilik tanah properti.

- Royalti buku ialah royalti yang diberikan untuk seseorang yang menghasilkan sebuah buku murni yang didapatkan dari hasil pemikirannya sendiri

Penetapan Pajak Royalti untuk Pekerja Bebas

Sejak 16 Maret 2023 lalu, Wajib Pajak Orang Pribadi Pekerja Bebas yang memakai Norma Penghitungan Penghasilan Neto (NPPN) hanya akan dikenakan pajak penghasilan (PPh) Pasal 23/pajak atas royalti, yang mana besarannya ialah 6% dari penghasilan bruto.

Jumlah pajak tersebut memang terlihat lebih rendah apabila dibandingkan dengan ketentuan sebelumnya. Yang mana sebelumnya WPOP pekerja bebas diharuskan untuk membayar pajak dengan besaran 15% atas jumlah penghasilan bruto. Hal itu telah tercantum didalam Peraturan Direktur Jenderal Pajak No. PER-1/PJ/2023.

Terjadinya penurunan tersebut disebabkan adanya perubahan formula penghitungan pada PPh Pasal 23 terutang. Yang mana sebelumnya, PPh Pasal 23 dihitung dengan cara mengalikan tarif yang berlaku yakni sebesar 15% dengan jumlah penghasilan bruto yang besarnya sama dengan nilai royalti.

Sedangkan untuk formula baru PPh Pasal 23 terutang dihitung dengan cara mengalikan tarif yang berlaku yakni 15% atas jumlah penghasilan bruto, yang mana ditetapkan hanya 40 persen dari jumlah royalti yang diterima oleh wajib pajak.

Baca Juga: Mengenal Nomor Objek Pajak Beserta Fungsinya

Sehingga secara regulasi, sebenarnya tidak terdapat perubahan besaran tarif, melainkan yang ada hanya perubahan besaran dasar atas pengenaan pajaknya. Walaupun memang secara teknis, tarif yang berlaku menjadi lebih rendah.

Perlu diketahui jika penurunan pajak royalti tersebut berlaku bagi Wajib Pajak yang telah memenuhi syarat, sebagai berikut:

- Merupakan Wajib Pajak Orang Pribadi yang memiliki penghasilannya ada di bawah Rp 4,8 miliar yang memakai NPPN. NPPN merupakan sebuah pedoman yang digunakan untuk menentukan besaran penghasilan neto yang telah tercantum didalam Pasal 14 UU PPh.

- Sebelum dilakukannya pemotongan, pihak yang melakukan pemotongan PPh royalti sudah menyampaikan bukti penerimaan surat (BPS) pemberitahuan penggunaan NPPN.

Pemotongan Pajak

Pemotongan pajak royalti dilaksanakan oleh wajib pajak yang membayarkan royalti dengan pembuatan bukti potong. Kemudian bukti potong tersebut diserahkan pada wajib pajak OP yang telah menerima penghasilan royalti.

Setelah selesai dilakukan pemotongan, pembayar royalti juga diwajibkan untuk menyetorkan pajak yang telah dipotong tersebut pada kantor pajak. Lalu kemudian melaporkan kedalam Surat Pemberitahuan Masa PPh unifikasi.

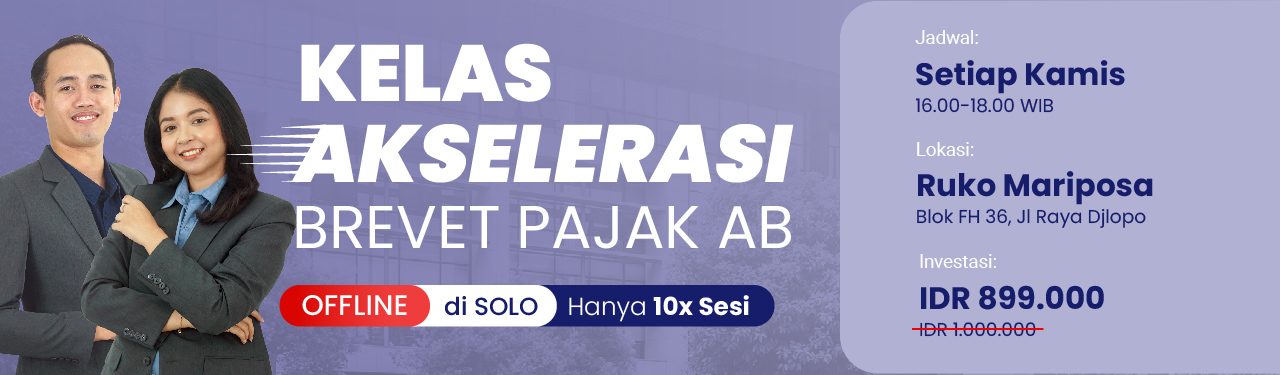

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti pelatihan pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti pelatihan pajak dan menjadi Expert di bidang pajak.