Pelatihan Pajak – Pajak perusahaan perseorangan ialah jenis pajak yang dikenakan terhadap kegiatan yang dilakukan oleh perusahaan perseorangan baik itu Pajak Pertambahan Nilai (PPN) maupun Pajak Penghasilan (PPh). Perusahaan perseorangan sendiri merupakan suatu perusahaan yang dijalankan oleh seorang pemilik yang memiliki tanggung jawab tidak terbatas.

Ciri-ciri dari perusahaan perseorangan diantaranya ialah sebagai berikut:

- Dimiliki oleh perseorangan ataupun oleh perusahaan keluarga

- Pengelolaannya tergolong sederhana

- Modalnya tidak terlalu besar

- Kelangsungan dari usaha tergantung dari pemiliknya

- Nilai dari penjualan serta nilai tambahnya kecil

Aspek Pajak Perusahaan Perseorangan

Pengenaan dari pajak perusahaan perseorangan memiliki perbedaan dari pajak perusahaan pada umumnya. Sebab kepemilikannya individu, sehingga terhadap penghasilan yang diperoleh hanya akan dilaporkan didalam Surat pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh) Orang Pribadi.

Beberapa contoh dari perusahaan perseorangan ialah salon, laundry, bengkel, toko kelontong dan lain sebagainya. Terhadap kegiatan yang dilaksanakan oleh perusahaan perseorangan maka akan dikenakan pajak berupa:

Pajak Penghasilan (PPh)

Jika orang pribadi pemilik merupakan orang yang mendirikan perusahaan perseorangan, maka diwajibkan untuk mendaftarkan diri supaya mendapatkan NPWP. Lalu terhadap penghasilan yang didapatkan dari kegiatan perusahaan perseorangan harus dilaporkan didalam SPT Tahunan PPh Orang Pribadi tersebut.

Tarif pajak perusahaan perseorangan yang berupa PPh yakni tarif progresif sebagaimana ada didalam Pasal 17 ayat 1 huruf a Undang-Undang No. 36 Tahun 2008 terkait dengan PPh (UU PPh). Perhitungan pajak perusahaan perseorangan terhadap PPh tahunan diperoleh dengan mengalikan tarif dan juga Penghasilan Kena Pajak.

Jika penghasilan bruto untuk kegiatan yang dilaksanakan perusahaan perseorangan tidak lebih dari Rp 4,8 miliar dalam satu tahun pajak, maka didalam perhitungan pajak perusahaan perseorangan terhadap PPh bisa dikenakan ketentuan pajak untuk pelaku UMKM sebagaimana telah diatur di dalam Peraturan Pemerintah No. 23 Tahun 2018. Yang mana atas penghasilan tersebut akan dikenakan pajak yang sifatnya final dengan tarif 0.5% dari penghasilan bruto per bulan.

Baca Juga: Optimalkan Penerimaan Pajak Melalui Sistem Administrasi Perpajakan Modern

Lalu Wajib Pajak Orang Pribadi yang mempunyai perusahaan perseorangan dengan jumlah penghasilan bruto tidak lebih dari Rp 4,8 miliar dalam satu tahun pajak, dalam menghitung pajak perusahaan perseorangan tahunan bisa memakai Norma Perhitungan Penghasilan Neto (NPPN). Tapi, NPPN ini hanya bisa digunakan untuk pelaku usaha yang ada pada lampiran Peraturan Jenderal Pajak No. PER-17/PJ/2015.

Pajak Pertambahan Nilai (PPN)

Pelaku dari usaha perusahaan perseorangan disebut juga sebagai pengusaha. Jika pengusaha mendapatkan peredaran bruto yang ada diatas Rp 4,8 Miliar maka diwajibkan unutk mendaftarkan diri supaya dikukuhkan sebagai Pengusaha Kena Pajak. Tapi, pengusaha yang peredaran brutonya tidak atau belum lebih dari Rp 4.8 miliar juga bisa memilih untuk dikukuhkan sebagai Pengusaha Kena Pajak yang kemudian mempunyai kewajiban untuk memungut PPN terhadap penyerahan Barang Kena Pajak dan/atau Jasa Kena Pajak. Tarif pajak perusahaan perseorangan untuk PPN ialah 10%.

Cara Lapor Pajak Usaha Perorangan

Kini cara untuk melaporkan pajak usaha perorangan bisa dilakukan dengan mudah. Anda dapat melaporkan SPT tahunan serta pembayarannya dengan cara mengisi e-form di DJP Online. Sebelum membuat laporan tersebut, sebaiknya Anda terlebih dahulu mempersiapkan dokumen pendukung lainnya, misalnya laporan keuangan perusahaan, laporan arus kas, laporan laba rugi dan juga catatan atas laporan keuangan. Karena, dokumen-dokumen tersebut nantinya akan diunggah didalam e-form tersebut.

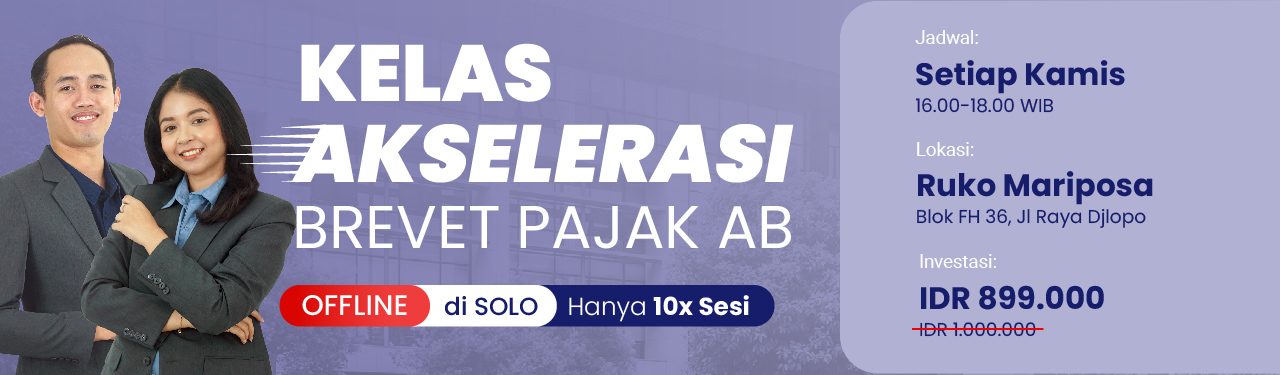

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti pelatihan pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti pelatihan pajak dan menjadi Expert di bidang pajak.