Training Pajak – Mungkin istilah pajak peredaran masih terdengar asing untuk orang awam yang memang tidak bergelut dalam dunia perpajakan. Disamping Pajak Pembangunan I (PPb I), Pajak Peredaran (PPe) menjadi salah satu pungutan pajak terhadap konsumsi yang telah berlaku di Indonesia. Di Indonesia sendiri, awal mula dari pungutan pajak terhadap pemakaian barang umum ialah degan adanya PPe merupakan, selain itu jenis pajak ini juga menjadi pelengkap dari Pajak Pembangunan I (PPb I) yang sebelumnya telah berlaku.

Dasar Hukum Pajak Peredaran (PPe)

Pemungutan pajak peredaran di Indonesia memiliki dasar hukum, yakni Undang – Undang Darurat Nomor 12 Tahun 1950 yang berisi tentang Pajak Peredaran (UU PPe). Penetapan dari Undang-Undang tersebut dilakukan pada 13 Februari 1950, yang kemudian diumumkan pada tanggal 18 Maret 1950. Oleh sebab itu, pajak tersebut lebih dikenal dengan sebutan PPe 1950.

Mengenal Pajak Peredaran (Ppe)

Pajak peredaran (Ppe) ialah jenis pajak yang dikenakan atas pemakaian yang meliputi hampir semua barang yang digunakan ataupun semua barang-barang yang telah habis terpakai di Indonesia.

Oleh sebab itu, penyerahan barang-barang yang ada di peredaran bebas akan dikenakan yang pajak peredaran (PPe). Sedangkan untuk besaran tarif pajak peredaran terhadap setiap penyerahan barang besarnya 2%. Sedangkan yang menjadi dasar pengenaan pajak (DPP) dari pajak peredaran ialah harga barangnya.

Selain itu, pajak peredaran (PPe) juga akan dikenakan terhadap jasa. Yang mana jasa yang terkena pajak tersebut ialah semua kegiatan jasa, namun selain penyerahan barang tetap dan barang bergerak yang dilaksanakan dengan penggantian. Maksud dari penggantian di sini merupakan uang yang perlu dilunasi pada pelaku kegiatan pemberian jasa.

Pengecualian dalam Pajak Peredaran

Mengacu pada Pasal 22 Undang – Undang Darurat Nomor. 12 Tahun 1950, serta dengan memperhatikan peraturan yang sudah ditetapkan Menteri Keuangan (Menkeu), terdapat beberapa penyerahan yang dikecualikan dari pajak peredaran yakni sebagai berikut:

- Penyerahan kapal, namun kapal pesiar tidak termasuk.

- Penyerahan atas barang-barang yang bertujuan untuk langsung dikeluarkan ke luar negeri.

- Penyerahan atas barang-barang yang dilakukan secara percuma pada hal-hal yang sudah ditunjuk Menteri Keuangan.

- Penyerahan atas emas kepada maupun oleh De Javasche Bank. Yang dilakukan sesuai dengan cara peraturan yang sudah ditetapkan didalam kuasa Ordonansi-Devisen.

Baca Juga: Ketahui Dilakukannya Tujuan Pemeriksaan Pajak

- Penyerahan atas meterai, uang dan juga merek pajak Indonesia yang dikeluarkan pihak pemerintahan dan yang belum terpakai. Selain itu, surat berharga yang termasuk surat sero, obligasi, dan juga lain-lain efek.

- Pengadaan, penyerahan, dan juga pelepasan hak-turut didalam perkumpulan dan perseroan.

- Pemberian kredit, penguangan, penyerahan, dan juga pembayaran tagihan uang, yang juga mencakup peredaran cek, peredaran rekening koran dan juga peredaran giro.

- Undian

- Asuransi

- Jasa yang ada didalam perhubungan telegrap, pos, telepon serta jasa-jasa tertentu dari perusahaan pengangkutan yang dilakukan untuk memenuhi kepentingan perhubungan.

Selain pengecualian tersebut diatas, masih ada beberapa pengecualian lagi yang selengkapnya ada di Pasal 22 Undang – Undang Darurat Nomor. 12 Tahun 1950. Perlu diketahui jika didalam pajak peredaran, dikenal ada 2 jenis cara yang dilakukan dalam mengenakan pajak, yakni Pemungutan Sekaligus dan Pemungutan Setiap Terdapat Pemindahan.

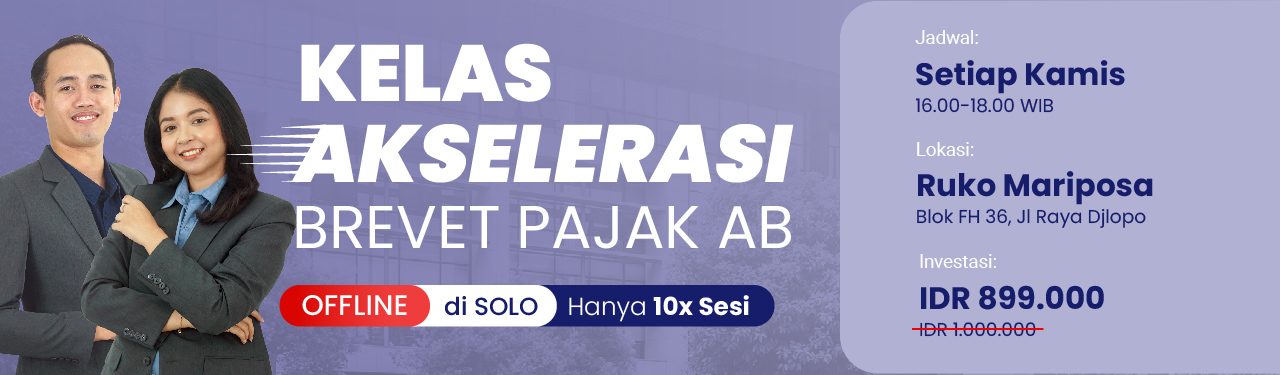

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti training pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti training pajak dan menjadi Expert di bidang pajak.