Pelatihan Pajak – Pengusaha Kena Pajak (PKP) yang mengunggah faktur pajak harus memastikan terlebih dahulu bahwa aplikasi e-faktur yang mereka digunakan telah diperbarui ke versi terbaru. Penggunaan e-faktur yang sudah kadaluarsa dapat menyebabkan faktur pajak gagal terunggah, yang biasa disebut dengan faktur pajak ditolak. Tagihan pajak yang ditolak merupakan kesalahan yang terjadi ketika wajib pajak menolak menerima tagihan pajak yang sah.

Hal ini biasanya disebabkan oleh perbedaan informasi antara wajib pajak dan otoritas pajak, yang mungkin disebabkan oleh kesalahan data, rincian yang hilang, atau masalah teknis. Pelatihan pajak dapat memberikan benefit bagi Anda yang mengikutinya jika terkena masalah seperti adanya penolakan faktur pajak, Oleh karena itu, penting bagi wajib pajak untuk memeriksa dokumennya dengan cermat sebelum mengirimkannya ke kantor pajak untuk menghindari penolakan.

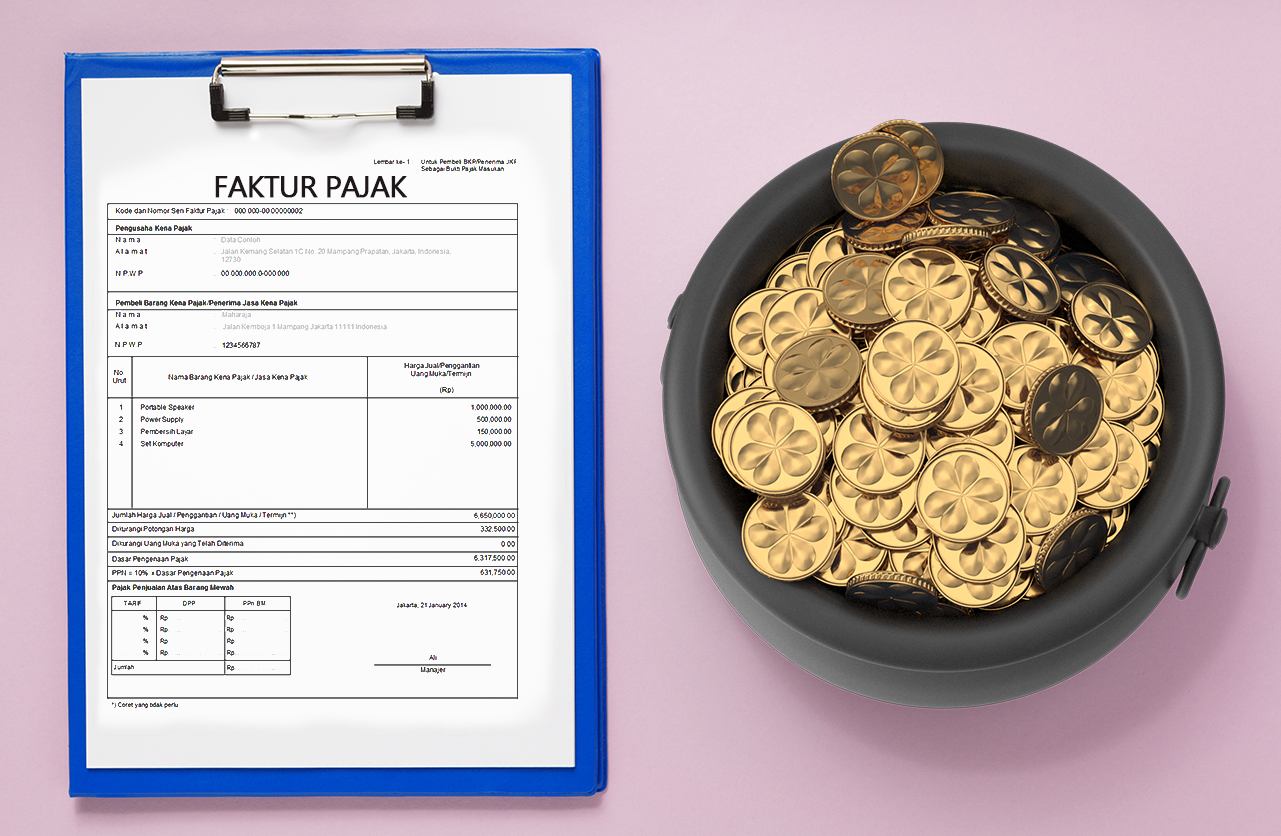

Faktur pajak merupakan salah satu bagian penting dalam administrasi perpajakan bagi Pengusaha Kena Pajak (PKP). Namun tidak jarang faktur pajak yang disampaikan oleh PKP ditolak oleh Direktorat Jenderal Pajak (DJP) atau oleh pembeli. Penolakan ini bisa menimbulkan berbagai konsekuensi, baik bagi PKP maupun pihak terkait lainnya. Artikel ini akan membahas penyebab utama penolakan faktur pajak dan cara menghindari penolakan tersebut.

Alasan Penolakan Faktur Pajak

Informasi yang tidak lengkap atau salah

Salah satu penyebab utama penolakan faktur pajak adalah informasi yang tidak lengkap atau salah. Faktur pajak harus memuat beberapa informasi wajib, seperti:

- Nama, alamat dan NPWP penjual dan pembeli.

- Nomor seri faktur pajak.

- Tanggal pembuatan faktur pajak.

- Deskripsi barang atau jasa yang dinegosiasikan.

- Total harga jual dan PPN yang dipungut.

Apabila salah satu atau lebih informasi tersebut tidak lengkap atau salah, maka faktur pajak dapat ditolak.

Faktur Pajak Fiktif atau Palsu

Penolakan juga terjadi apabila faktur pajak yang disampaikan ternyata fiktif atau palsu. Faktur pajak fiktif adalah faktur yang diterbitkan untuk suatu transaksi yang sebenarnya tidak ada. DJP memiliki mekanisme untuk memverifikasi keabsahan faktur pajak, terutama melalui rekonsiliasi data dan pemeriksaan. Jika ditemukan indikasi penipuan, maka faktur pajak akan ditolak.

Kesalahan saat menggunakan Kode dan Nomor Seri

Faktur pajak memiliki format khusus yang dilengkapi kode unik dan nomor seri. Kesalahan penulisan kode atau penggunaan nomor seri yang tidak tepat dapat mengakibatkan penolakan. Misalnya, penggunaan nomor seri faktur pajak yang sudah kadaluarsa atau mengulang nomor seri dapat menjadi alasan penolakan.

Tidak Memenuhi Persyaratan Subjektif dan Objektif

Persyaratan subyektif merupakan kriteria yang harus dipenuhi oleh penjual atau pembeli sebagai PKP yang sah. Syarat obyektif meliputi syarat-syarat yang harus dipenuhi oleh barang atau jasa yang ditransaksikan. Faktur pajak dapat ditolak apabila salah satu pihak tidak memenuhi syarat sebagai PKP atau barang/jasa yang diproses tidak termasuk dalam golongan kena PPN.

Diterbitkan Terlambat

Faktur pajak harus diterbitkan dalam jangka waktu tertentu setelah transaksi. Biasanya batas waktu penerbitan paling lambat pada akhir bulan setelah bulan terjadinya transaksi. Apabila faktur pajak diterbitkan setelah batas waktu tersebut, maka dapat ditolak.

Baca Juga: Pentingnya Pemahaman Cloud Computing dalam Training Pajak Serta Kelebihan dan Kekurangannya

Dampak Penolakan Tagihan Pajak

Kerugian Keuangan

Penolakan faktur pajak dapat mengakibatkan kerugian finansial bagi PKP. PPN yang dibayarkan tidak dapat dikreditkan sehingga mengakibatkan PKP harus menanggung beban pajak yang lebih berat. Hal ini juga dapat berdampak pada arus kas perusahaan.

Denda dan Sanksi Administratif

Apabila penolakan faktur pajak karena pelanggaran administratif, maka PKP dapat dikenakan denda atau sanksi. Misalnya saja, penerbitan faktur pajak fiktif atau palsu dapat mengakibatkan sanksi yang berat, termasuk denda dan tuntutan pidana.

Hilangnya Reputasi

Penolakan faktur pajak juga dapat merusak reputasi perusahaan. Pelanggan atau mitra bisnis mungkin kehilangan kepercayaan, yang dapat berdampak negatif pada hubungan bisnis jangka panjang.

Lalu Bagaimana Cara Menghindari Penolakan Faktur Pajak

Periksa datanya dengan cermat

Pastikan semua informasi pada faktur pajak lengkap dan akurat. Verifikasi detail penjual dan pembeli, termasuk NPWP, nama dan alamat, sebelum menerbitkan faktur pajak.

Gunakan sistem elektronik yang terintegrasi

Penggunaan sistem faktur pajak elektronik yang terintegrasi dengan sistem keuangan perusahaan dapat mengurangi risiko human error dan memastikan faktur pajak yang diterbitkan sesuai dengan ketentuan yang berlaku.

Memahami peraturan perpajakan yang berlaku

Penting bagi PKP untuk selalu mengupdate pengetahuannya mengenai peraturan perpajakan yang berlaku. Menghadiri pelatihan atau seminar perpajakan dapat membantu memahami perubahan aturan dan menghindari kesalahan yang dapat mengakibatkan ditolaknya tagihan pajak.

Konsultasi dengan profesional pajak

Jika ragu, konsultasikan dengan profesional pajak atau penasihat pajak. Mereka dapat memberikan saran yang tepat dan membantu memastikan bahwa faktur pajak yang diterbitkan memenuhi semua persyaratan.

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti pelatihan pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti pelatihan pajak dan menjadi Expert di bidang pajak.