Training Pajak – Tindak pidana dalam bidang perpajakan memang sering kali terjadi. Yang mana salah satunya ialah melakukan penerbitan faktur pajak fiktif/palsu yang dilakukan oleh Pengusaha Kena Pajak (PKP). Kasus penerbitan faktur pajak yang sifatnya fiktif tersebut bisa membuat negara mengalami suatu kerugian. Ini dikarenakan faktur pajak fiktif tersebut bisa mengurangi setoran Pajak Pertambahan Nilai (PPN).

Pada berbagai kasus, keberadaan dari faktur pajak fiktif bukan hanya menyebabkan merugikan negara, bahkan oknum PKP bisa melakukan tindakan lainnya, misalnya meminta restitusi pada negara sebab faktur pajak fiktif yang diterbitkan tersebut memang akan merugikan negara.

Definisi Faktur Pajak Fiktif

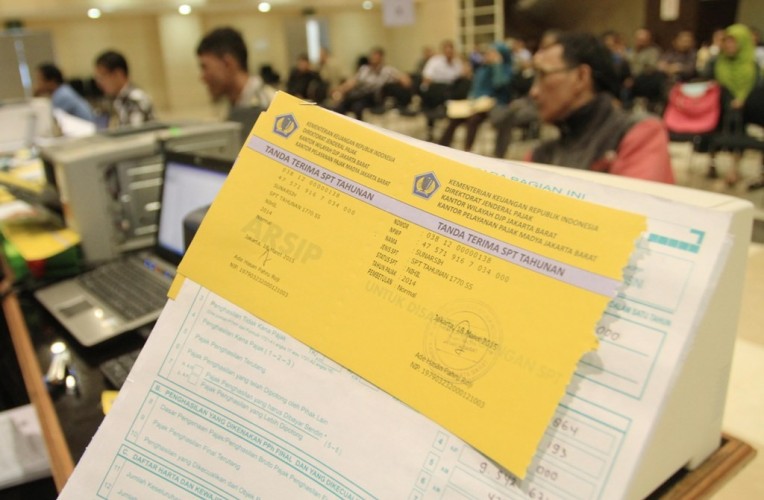

Sesuai dengan SE-Nomor132.PJ/2018, faktur pajak fiktif bisa didefinisikan sebagai faktur pajak yang diterbitkan dengan tidak didasarkan pada transaksi yang sebenarnya terjadi. Atau merupakan faktur pajak yang diterbitkan pengusaha yang mana ia belum dikukuhkan sebagai Pengusaha Kena Pajak (PKP). Itulah mengapa faktur pajak fiktif juga sering disebut dengan faktur pajak yang tidak sah.

Modus Penerbitan Faktur Pajak Fiktif

Melansir dari berbagai media sumber, kasus-kasus yang berkaitan dengan faktur pajak fiktif yang sebelumnya pernah terjadi memiliki modus yang terbilang sederhana. Modusnya ialah pengusaha yang memakainya membeli faktur pajak masukan yang fiktif untuk kemudian mengkreditkannya didalam Surat Pemberitahuan (SPT) Masa PPN. Tujuan dilakukannya hal tersebut ialah agar oknum PKP bisa mendapatkan pengembalian pajak (restitusi). Atau dengan terjadinya hal tersebut dapat mengurangi jumlah pajak keluaran yang seharusnya disetorkan ke kas negara.

Kerugian Akibat Penerbitan Faktur Pajak Fiktif

Setidaknya terdapat dua kerugian yang mungkin muncul jika terjadi penerbitan faktur pajak yang fiktif, yakni sebagai berikut:

Dengan mengkreditkan faktur pajak fiktif atau yang tidak sah, maka setoran ke kas negara yang seharusnya disetorkan oleh oknum pelaku jumlahnya menjadi berkurang. Misalnya, seorang PKP yang seharusnya menyetorkan jumlah PPN yang kurang bayar dengan jumlah Rp.600 juta jika ditambahkan dengan faktur pajak fiktif lagi Rp.500 juta, maka PKP tersebut hanya akan membayarkan dengan jumlah Rp100 juta saja

Negara juga akan dirugikan jika oknum pelaku membuat faktur pajak fiktif bahkan sampai ingin meminta pengembalian/restitusi dari negara. Kita misalkan saja, seorang eksportir yang memiliki faktur pajak yang jumlah sebenarnya hanya meminta pengembalian Rp100 juta. Namun, saat dilakukan pengkreditan faktur pajak fiktif oleh oknum tersebut dengan nilai sebesar Rp300 juta, maka dengan hal tersebut ia bisa mendapatkan restitusi pajak dengan jumlah Rp400 juta.

Baca Juga: Ketahui Perbedaan Antara Pajak Pusat dan Daerah

Kriteria Faktur Pajak yang Bersifat Sah (Tidak Fiktif)

Yang termasuk faktur pajak fiktif ialah fatkur pajak yang diterbitkan tidak sesuai dengan ketentuan Undang-Undang PPN. Lantas, bagaimana kriteria dari faktur pajak yang sah seusai dengan ketentuan peraturan perpajakan?

Mengacu pada Peraturan Direktur Jenderal Pajak No. PER-/PJ/2010 faktur pajak yang sah memakai kode dan juga nomor seri faktur pajak serta memuat keterangan pendukung lainnya.

Kriteria Penerbit atau Pengunggah Faktur Pajak Fiktif

Oknum yang menerbitkan faktur pajak fiktif biasa pada umumnya akan melakukan hal seperti:

- WP yang menyampaikan SPT Masa, tapi elemen yang ada pada data SPT dan juga lampirannya tidak direkam karena yang bersangkutan tidak terdaftar sebagai pengusaha kena pajak (PKP) secara resmi.

- Wajib pajak yang sering pindah alamat ataupun yang juga sering mengajukan permohonan pindah alamat, tempat kedudukan dan juga permohonan perpindahan lokasi tempat ia terdaftar

- Wajib pajak yang memiliki status Non Efektif / NE yang secara tiba-tiba aktif dan juga mempunyai penyerahan dengan jumlah besar, dan lain sebagainya.

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti training pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti training pajak dan menjadi Expert di bidang pajak.