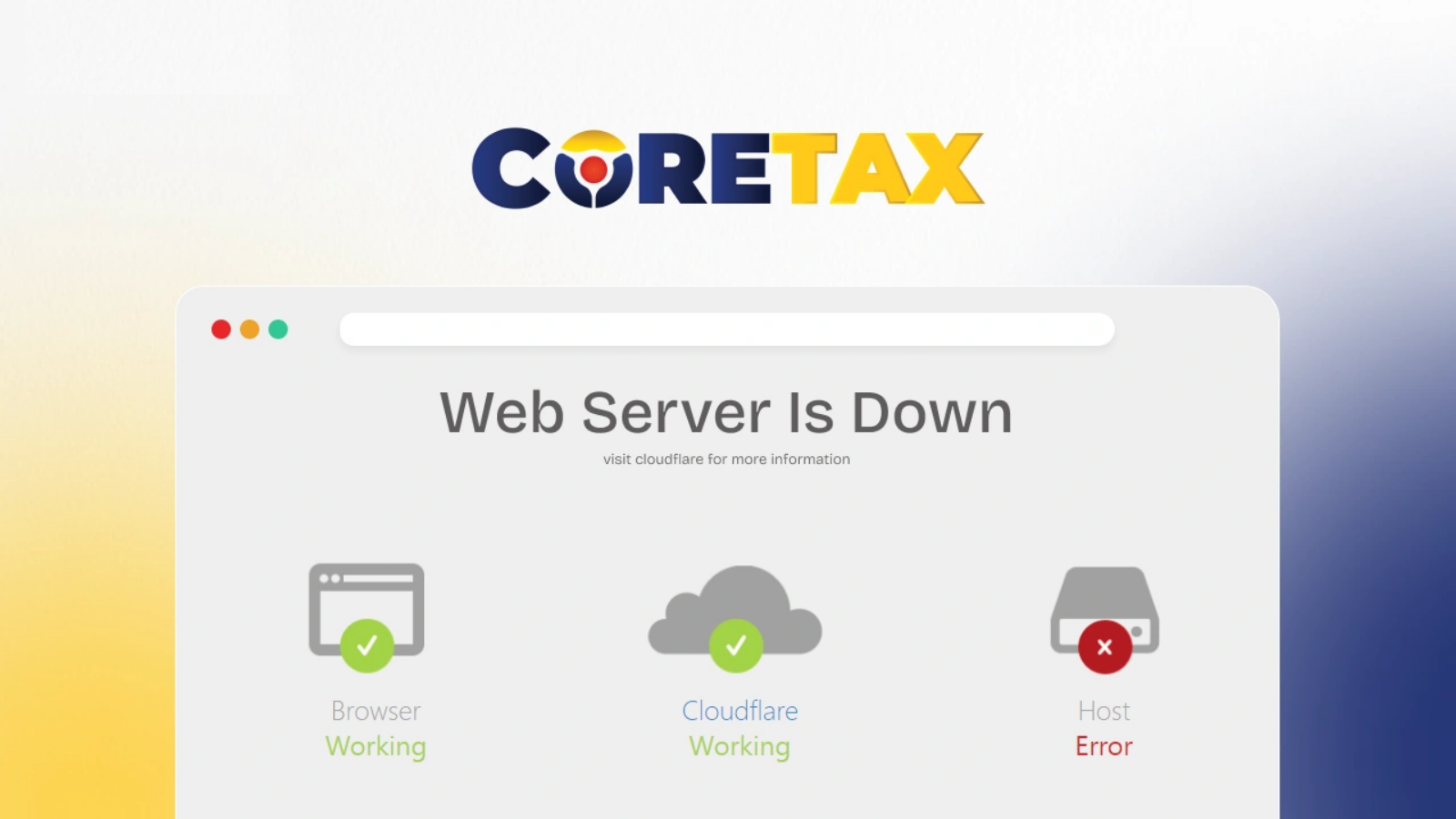

Brevet pajak dapat digunakan sebagai upaya dalam memperdalam ilmu tentang kebijakan perpajakan. Sebab, dalam brevet pajak tersebut Anda akan mendapatkan materi tentang perundang-undangan pajak. Sebagai tanggapan atas pengenalan sistem administrasi perpajakan terbaru, Coretax DJP, Direktorat Jenderal Pajak (DJP) telah secara resmi menerbitkan Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2025. Tujuan Peraturan PER 11/PJ/2025, yang berlaku efektif pada 22 Mei 2025, adalah untuk mendukung modernisasi menyeluruh sistem administrasi perpajakan dalam kerangka implementasi Coretax, menyederhanakan administrasi perpajakan, meningkatkan kualitas layanan, dan memberikan kejelasan hukum.

Kontekstualisasi Perubahan Faktur Pajak PER-11/PJ/2025

Alasan diterbitkannya PER 11/PJ/2025 adalah karena sistem administrasi perpajakan Coretax DJP yang mulai berlaku pada 1 Januari 2025 belum sepenuhnya terpenuhi kebutuhannya oleh peraturan sebelumnya seperti PER-03/ PJ/2022, yang telah diubah oleh PER-11/PJ/2022 dan PER-17/PJ/2019. Untuk memastikan bahwa semua ketentuan terkait faktur pajak dapat beroperasi secara lancar dengan sistem yang diperbarui, peraturan terbaru ini diterapkan.

Perubahan Penting pada Faktur Pajak Coretax DJP

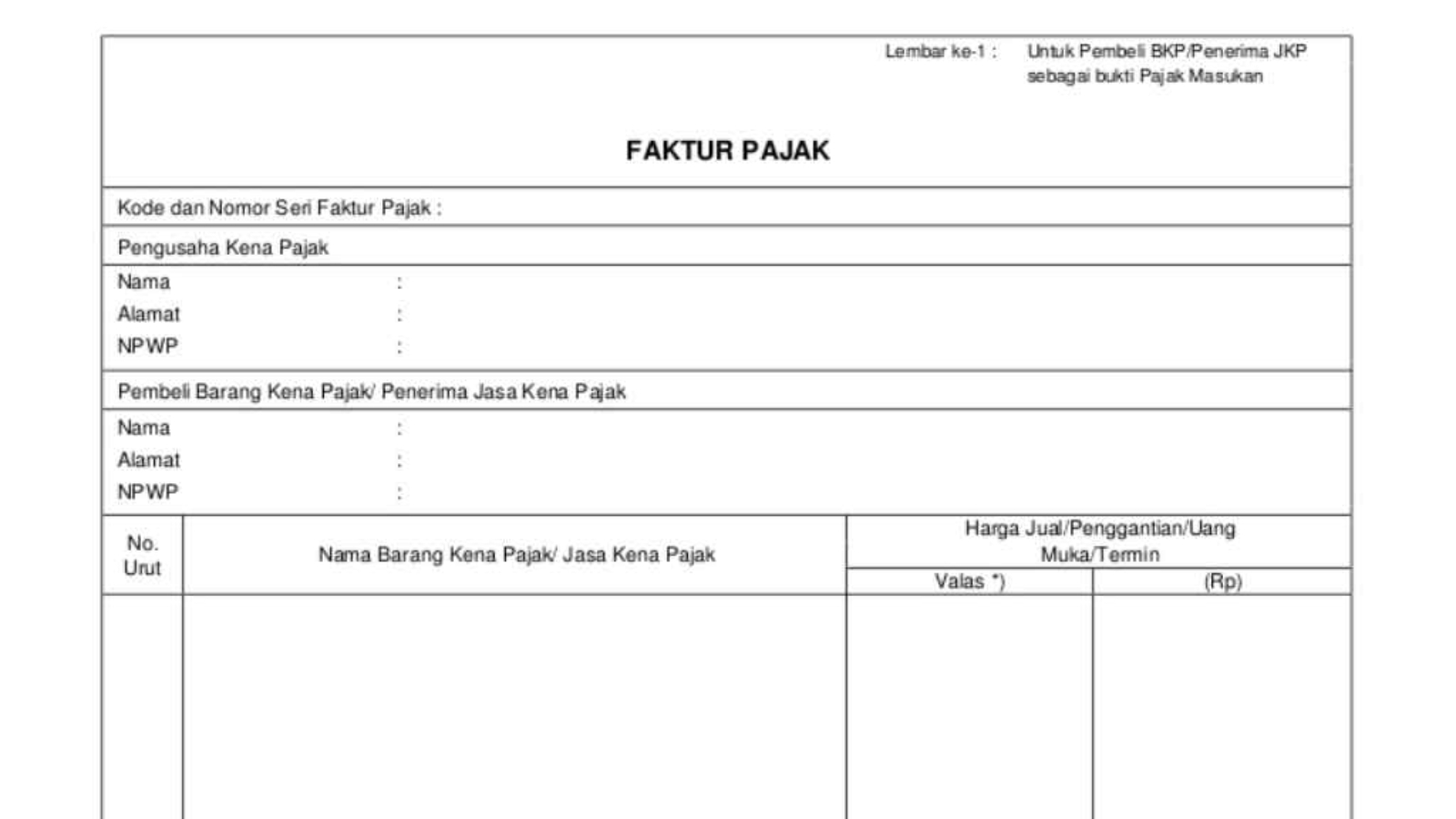

Berdasarkan PER-11/PJ/2025, faktur pajak dalam sistem Coretax telah mengalami perubahan signifikan sebagai berikut:

Aplikasi Baru untuk e-Faktur

Aplikasi e-Invoice dan aplikasi e-Invoice Pengembalian Pajak Pertambahan Nilai (PPN) untuk Turis dihapus oleh Coretax DJP. Perubahan ini mengakibatkan sentralisasi semua prosedur penerbitan faktur pajak ke dalam satu aplikasi terintegrasi.

Syarat-Syarat Faktur Pajak bagi Wajib Pajak (PKP)

Saat ini, hanya Kode Otorisasi, Sertifikat Elektronik (Sertel), dan kemampuan untuk menerbitkan faktur pajak yang diperlukan bagi Wajib Pajak (PKP). Hal ini menggantikan persyaratan sebelumnya bahwa wajib pajak harus memiliki Sertel, akun PKP yang aktif, dan NSFP dari DGT.

Alamat Lokasi Kegiatan Usaha (TKU)

Saat ini, penyebutan alamat lokasi kegiatan usaha (TKU) pada faktur pajak yang digunakan untuk penyediaan Barang Kena Pajak (BKP) atau Jasa Kena Pajak (JKP), atau bagi pembeli yang menerima BKP atau JKP, dapat bersifat wajib atau opsional. Sebelumnya, alamat TKU harus dicantumkan, terutama untuk wilayah yang berhak mendapatkan insentif pajak.

Baca Juga: Coretax Resmi Ubah Cara Lapor Pajak! Simak Perubahan Proses SPT Pajak Penghasilan Terpadu 2025

Penambahan Kode Transaksi Baru

Khusus untuk pengiriman BKP/JKP yang dikenakan PPN atau PPnBM yang dipungut oleh PKP, kode transaksi “10” telah mulai diperkenalkan.

Nomor Seri Faktur Pajak (NSFP)

Direktorat Jenderal Pajak (DJP) sebelumnya secara manual mengalokasikan Nomor Seri Faktur Pajak (NSFP) menggunakan e-NoFa, namun kini sistem melakukannya secara otomatis selama proses unggah e-Invoice.

Batas Waktu Unggah e-Invoice

Sebelumnya batas waktu pengajuan faktur elektronik adalah tanggal 15 bulan berikutnya setelah tanggal penerbitan faktur pajak, kini batas waktu tersebut dipindahkan menjadi tanggal 20 bulan berikutnya.

PKP untuk Toko Ritel

Aplikasi faktur pajak khusus lama, e-Invoice Pengembalian Pajak Pertambahan Nilai (PPN) untuk Turis, telah digantikan oleh modul e-Invoice di Coretax DJP, yang harus digunakan oleh bisnis ritel saat menerbitkan faktur pajak.

Pemberitahuan Ekspor BKPTB/JKP

Modul e-Invoice Coretax kini diwajibkan untuk mengirim pemberitahuan ekspor atas Barang dan Jasa Kena Pajak (BKPTB/JKP) yang sebelumnya dibuat secara manual oleh PKP di luar sistem DJP.

Informasi Pembeli yang Tidak Akurat

Faktur pajak harus dibatalkan dan faktur baru dengan informasi yang benar harus diterbitkan jika identitas pembeli disediakan secara salah. Faktur pajak tidak dapat diajukan kembali.

Penggantian Faktur Pajak Setelah Pembatalan atau Pengembalian

Nilai bersih yang sebelumnya tidak diketahui kini digunakan untuk membuat catatan pengembalian atau pembatalan transaksi, dan faktur pajak pengganti dihasilkan. Pengembalian BKP dan pembatalan JKP tidak dianggap telah terjadi.

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti Brevet Pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti Brevet Pajak dan menjadi Expert di bidang pajak.