Pelatihan pajak bisa menjadi upaya terbaik bagi Anda yang ingin memiliki pemahaman mendalam tentang kebijakan pajak. Sebab, pelatihan pajak akan memberikan Anda segudang materi perundang-undangan pajak yang berlaku di Indonesia. Per 1 Januari 2025, layanan pendaftaran Nomor Pokok Wajib Pajak (NPWP) telah secara resmi diimplementasikan melalui sistem administrasi pajak inti oleh Direktorat Jenderal Pajak (DJP) dan Kementerian Keuangan (Kemenkeu). Tujuan implementasi sistem Coretax adalah memberikan akses kepada wajib pajak terhadap berbagai layanan yang akan meningkatkan efisiensi dan transparansi dalam menjalankan hak dan kewajiban pajak mereka.

Menurut situs web resmi DJP, Coretax adalah sistem administrasi layanan yang ramah pengguna yang dioperasikan oleh Direktorat Jenderal Pajak (DJP). Berdasarkan Peraturan Presiden (Perpres) Nomor 40 Tahun 2018 tentang Reformasi Sistem Administrasi Pajak, pembentukan Coretax merupakan bagian dari Proyek Peremajaan Sistem Administrasi Pajak Inti (PSIAP). Tujuan utama adalah untuk menciptakan basis data wajib pajak dengan mengidentifikasi dan memasukkan informasi tentang semua wajib pajak—perorangan, badan usaha, lembaga pemerintah, dan wajib pajak lainnya—ke dalam Sistem Administrasi Pajak Inti (SIAP) guna memastikan bahwa semua proses terintegrasi secara otomatis dan prosedur administrasi pajak menjadi lebih cepat, efisien, dan optimal.

Pendaftaran Wajib Pajak Menggunakan Coretax

Semua prosedur pendaftaran pajak baru, baik untuk individu maupun entitas, kini dapat diselesaikan secara omnichannel melalui coretaxdjp.pajak.go.id sejak sistem Coretax diimplementasikan. Dengan menggunakan layanan terbaru ini, pendaftaran NPWP dapat diselesaikan kapan saja dan dari mana saja tanpa perlu mengunjungi Kantor Pajak (KPP) secara fisik. Persyaratan Pendaftaran NPWP Coretax

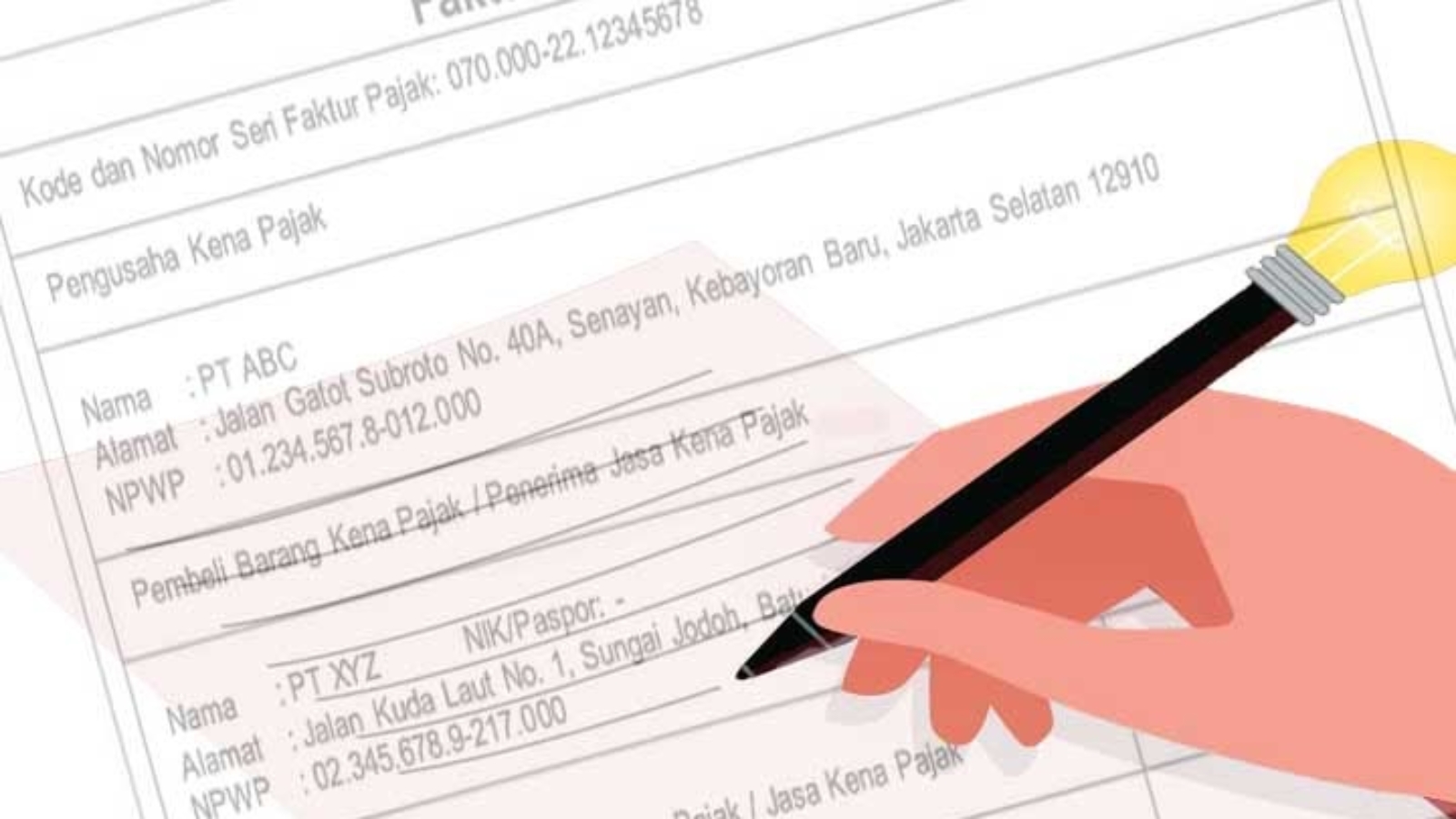

Berikut ini adalah dokumen dan detail yang perlu disiapkan sebelum mendaftar NPWP melalui Core Tax:

- Kartu Tanda Penduduk (KTP) yang digunakan untuk melakukan verifikasi karena memerlukan nomor NIK yang tertera pada KTP.

- Kartu Keluarga (KK), untuk memverifikasi status perkawinan dan detail keluarga;

- Kode OTP/verifikasi dan informasi pajak lainnya hanya dapat dikirim ke nomor telepon dan alamat email yang aktif;

- Rincian mengenai usaha atau kegiatan wajib pajak, termasuk kode klasifikasi usaha (KLU);

- Foto wajib pajak diperlukan untuk verifikasi identitas dan akan dibandingkan dengan data dari Kantor Catatan Sipil (Dukcapil); alamat tempat tinggal atau alamat hukum wajib pajak, yang dimasukkan saat pendaftaran.

Baca Juga: Ini Panduan Wajib Pajak Pribadi: Cara Daftar, Hitung, dan Lapor Pajak yang Benar

Prosedur Pendaftaran Wajib Pajak Perseorangan

Berikut adalah penjelasan lengkap mengenai cara wajib pajak perseorangan menggunakan sistem Core Tax untuk mendaftar secara online untuk NPWP:

Langkah Pendaftaran

- Untuk mengakses halaman Pajak Dasar, kunjungi https://coretaxdjp.pajak.go.id/.

- Langkah 2 yakni dari layar login Portal Wajib Pajak, pilih “Daftar di sini.”

- Untuk mendaftar NPWP, pilih jenis wajib pajak “Perorangan” jika Anda belum pernah memiliki akun DJP Online.

- Setelah itu, sistem akan menanyakan, “Apakah wajib bagi wajib pajak untuk memiliki NIK?” Jika Anda adalah pemilik Nomor Identitas Nasional (NIK) yang terdaftar, maka jawabannya adalah “Ya, Wajib Pajak memiliki NIK.”

- Akan ada dua opsi pendaftaran: “Aktivasi NIK” untuk menandai NIK sebagai Nomor Pokok Wajib Pajak (NPWP) dan “Pendaftaran Saja” jika hanya Coretax yang diperlukan dan NIK tidak perlu ditandai sebagai NPWP.

Wajib Pajak yang memiliki akun DJP Online yang aktif dapat mendaftar

- Fitur “Lupa Kata Sandi” dapat digunakan untuk mendaftar Coretax untuk pertama kali oleh Wajib Pajak yang sudah memiliki akun DJP Online.

- Untuk mereset kata sandi, berikan informasi verifikasi (nomor telepon terdaftar atau alamat email);

- Setelah berhasil memperbarui kata sandi, Anda akan diminta untuk menetapkan frasa sandi. DJP akan mengirimkan email atau SMS dengan tautan untuk mereset kata sandi.

- Lanjutkan untuk masuk ke sistem Coretax.

Untuk menjadi seorang ahli pajak, Anda harus memiliki pengetahuan mendalam terkait pajak. Dan salah satunya adalah dengan mengikuti Pelatihan Pajak. Tax Academy adalah tempat yang tepat untuk Anda memulainya. Karena di tempat ini merupakan langkah tangga pertama kesuksesan Anda sebagai seorang Expert di bidang industri perpajakan.

Tax Academy menawarkan metode pembelajaran yang mudah dan memiliki jaringan profesional. Beberapa metode tersebut diantaranya adalah Video Learning, Interactive Learning, dan juga Hybrid Learning. Akademi perpajakan yang satu ini dikelola oleh profesional dari WiN Partners yang mengelola berbagai bidang pajak dengan kantornya di Surakarta, Medan dan juga Batam. Hubungi kami sekarang juga untuk Anda yang ingin mengikuti Pelatihan Pajak dan menjadi Expert di bidang pajak.